2022年开年第一周,连续4个交易日的大幅调整,把“基金大跌”多次送上热搜。

新年首周,科创创业50、创业板指和科创50跌幅较大,分别下跌了7.38%、6.8%和6.63%;另外,中证500、沪深300分别下跌了2.5%和2.39%,而上证50跌幅在2%以内(数据来源:Wind,时间截至20220108)。

不过,基民也不用过于担心。市场敢跌,资金就敢买!刚刚过去的几天已有31亿资金开年进场抄底,而且是越跌越买。

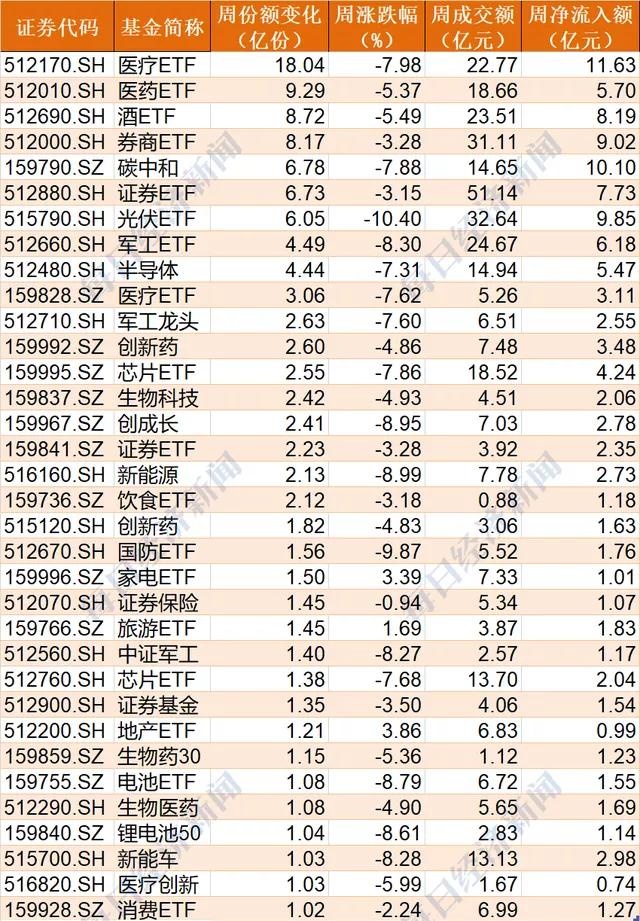

过去一周,新能源、光伏跌得最猛,而据券商中国统计,单周合计有超24亿元资金净申购新能源类ETF;其次是医疗、医药板块,医疗ETF、医药ETF分别下跌了7.98%和5.37%,价格创出了近一年半新低,然而资金也在逆势加仓,截至1月7日,医疗ETF份额已攀升至225.99亿份,创出历史新高。

由此可见,当前资本市场比较乐观,大家没必要为接下来的市场走势过度担忧,反而要思考如何合理布局,让自己在2022年能有个好收益。

在这里,我推荐一位比较特别的基金经理——鹏扬基金邓彬彬。

邓彬彬的特别之处在于他喜欢自购自己操盘的基金。目前他手上有3只基金,其中鹏扬景泰成长、鹏扬核心价值、鹏扬先进制造,均自购了百万量级的资金。

1月12日-1月25日邓彬彬又要发行他的新基金——鹏扬产业趋势一年持有期混合,目前官方对外称要自购100万。

像邓彬彬这种与投资者风险共担、收益共享、一起共进退的做法,获得了很多基民认可。当然,敢这么做的基金经理,一般有信心,更有实力。

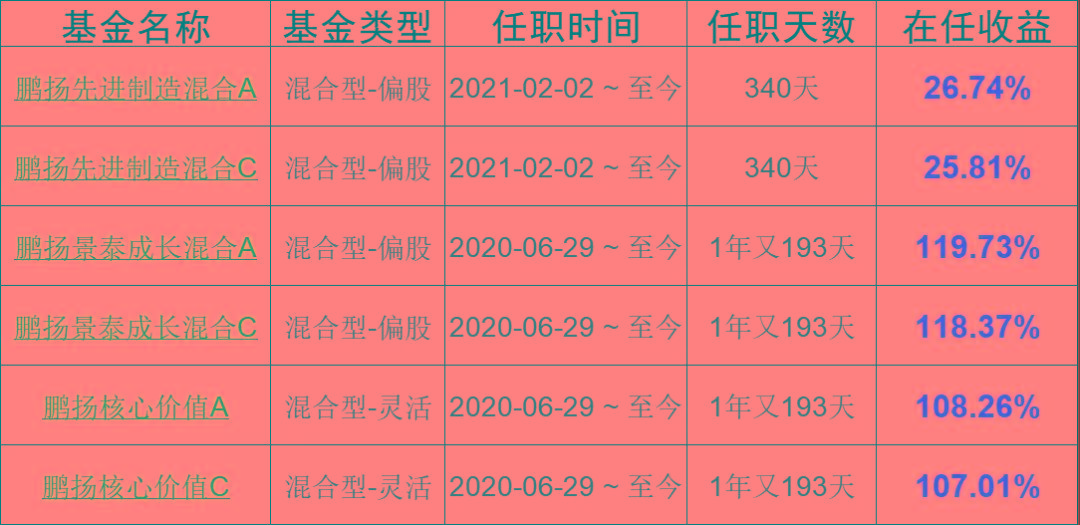

而看业绩,邓彬彬就实力不俗。

数据来源:Wind,数据截至:20220108

单看2021年,邓彬彬的业绩逆市飘红,堪称华丽。鹏扬先进制造全年收益38.98%;鹏扬景泰成长全年收益43.57%;鹏扬核心价值全年收益40.29%。在管基金2021年收益均排名同类前5%附近,而全市场混合基金平均收益率仅为8.29%。

若看整个周期,成立超一年的基金,2只在其任职期均实现收益翻倍;任职年化回报达到27.26%(数据来源:Wind,时间截至20220108)。而他没加入鹏扬之前,操盘的国投瑞银进宝2019年收益率85.51%,排名同类前1%。

赚钱能力突出,投资性价比又高。邓彬彬的成功,离不开两点:

一是经验丰富。邓彬彬现为鹏扬股票投资部副总监,拥有15年的新能源、科技股投研经验,是先进制造行业研究员出身,对产业趋势有深入研究。

作为鹏扬基金权益投资体系大力引入的绩优基金经理,鹏扬旗下2021年以前成立的7只权益基金中3只净值翻倍,其中2只在邓彬彬手中。能力突出,且为人低调,这也有效规避市场情绪化,为其提供了更自由的发挥空间。

二是团队给力。邓彬彬属于个选股型选手,擅抓牛股。而加入鹏扬后,团队对宏观分析和大类配置的擅长,弥补了他“重选股、轻择时”的短板,公司和个人能力良好互补。

跟踪其季报公布的调仓变化可以发现,在2021年一季度市场大跌期间,邓彬彬逆势重仓华友钴业,而在此期间,华友钴业的股价也在一季度末触底,来到60元附近。二季度进一步加仓,成为鹏扬景泰成长第二大重仓股,鹏扬核心价值的第一大重仓股。在三季度,股价一度攀升至150元附近。而后权重开始下降,股价也在进一步回调。一番操作,赚得盆满钵满。

整个调仓换股的过程,有个人选牛股的功劳,也离不开团队对行业大势的准确预判。

现在,邓彬彬借道新基金——鹏扬产业趋势一年持有期混合,开始着手布局2022年。

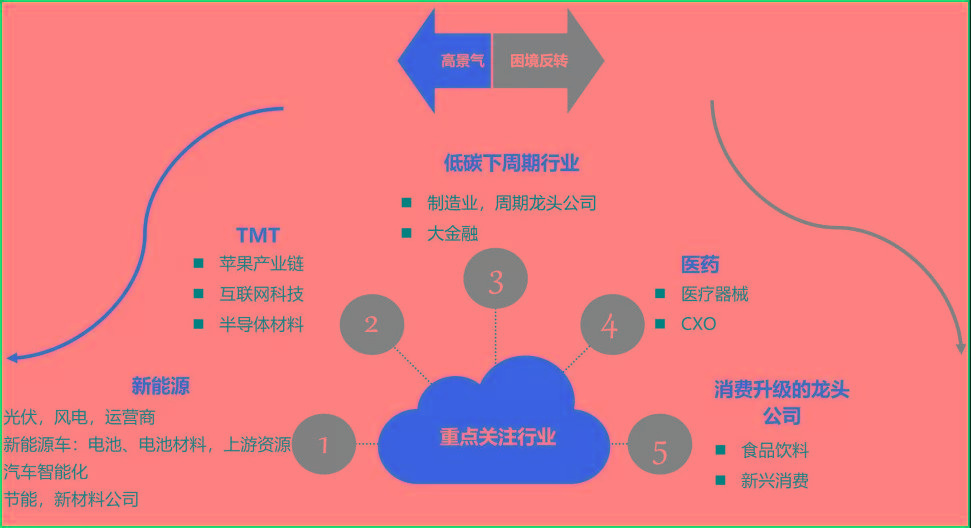

新基金的核心逻辑:围绕“行业景气周期+公司质地+估值”三个维度选股,掘金产业趋势。

具体来说就是极度重视产业研究,以前瞻性视角,及早发现行业性机会或者行业性风险;然后挖掘看好行业的优秀企业。在选择质优价美的公司时,还会注意估值回归带来的机遇与风险。

新基金深挖两大方向:

一个是高景气延续方向,包括光伏、新能源、TMT等产业链。邓彬彬认为,“中国经济已经进入高质量发展阶段,依靠过去的基建和房地产发展模式难以为继,势必要向先进制造、消费和服务进行转型。”

一个是2022年有望迎来困境反转类的行业,包括医药、消费升级、以及银行、券商等财富管理机会。

新基金还更注重风控。为了平滑基金净值、提升客户体验,在行业配置上新基金会更加均衡、全市场选股,更适合长期持有。

目前,结合多家券商机构及基金经理的看法,基本可以确定2022年的市场依旧是结构性行情并呈现螺旋上升趋势,或比2021年还要难操作。正因如此,基民更要选择一个可靠的基金经理进行托付,选择一定封闭期管住自己的手。

鹏扬产业趋势一年持有期混合(A类014203 C类014204)将于1月12日-1月25日公开募集,邓彬彬亲自挂帅,清华大学五道口高材生,15年投研经验厚积薄发,在管基金只只精品。跟随5星老将,搭乘产业快车,虎年“小目标”就靠它啦!

注:本材料仅供参考,不构成任何业务的法律文件。我国基金运作时间较短,不能反映市场发展的所有阶段。基金有风险,投资需谨慎。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。

举报邮箱:3220065589@qq.com,如涉及版权问题,请联系。

网友评论