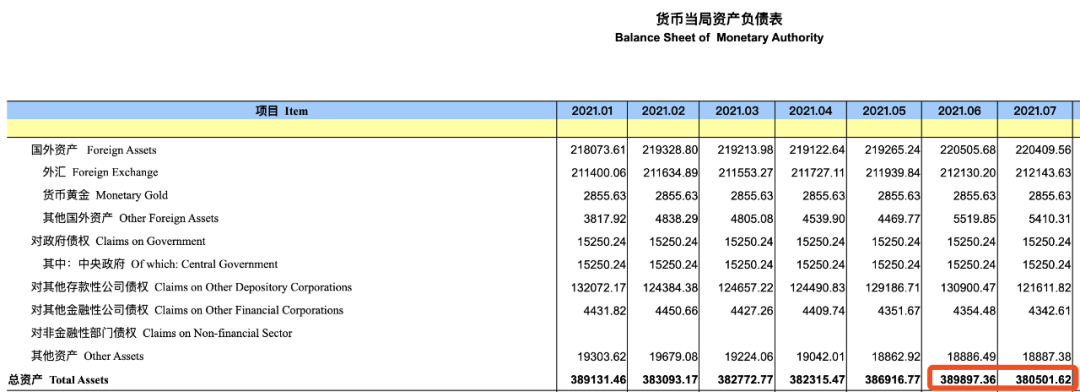

央行公布的最新数据显示:今年6月份央行的总资产是389897.36亿人民币,7月份则是380501.62亿人民币,相比6月份少了9395.74亿,近1万亿人民币。

也就是说7月份央行缩表了近1万亿人民币!

在美联储,缩表被称为紧缩货币政策的标志。一般认为,加息后缩表会使紧缩货币政策的效果放大数倍。

2017年-2019年期间,美联储开始了“加息+缩表”模式,被视为货币最紧的时候,多国资金外流、货币崩盘。

在美联储,缩表的意思是缩减资产负债表,即卖出手头持有的国债、MBS,收回市场上的美元,导致美元变少、变贵,理论上资产价格将下跌。

而我国央行的缩表同样也是缩减资产负债表,不同点是美联储的缩表是“收紧”,而我国的缩表则是“放松”。

为什么7月份央行会缩表?

这与7月份的降准有关,7月15日央行正式降准,释放资金约1万亿。央行在降准时有提到释放的这1万亿资金一部分将被金融机构用于归还到期的中期借贷便利(MLF),还有一部分是弥补7月中下旬税期高峰带来的流动性缺口。

什么意思?

我们一个一个来解释:

1、央行降准的最终效果会体现在广义货币(M2)上,即M2总规模代表市场上的总货币量,如果降准后,M2并未发生明显变化,说明货币政策并未有转向。

2、7月末,广义货币(M2)余额230.22万亿元,同比增长8.3%,M2增速不仅仍在个位数,而还比上月末低0.3个,也就是从M2增速来看,目前货币政策并未有明显转向。

3、降准是货币投放一种重要方式,但结果M2增速不增反降,原因是什么?

M2=基础货币×货币乘数

降准对货币的贡献主要是体现在增加货币乘数上。数据显示,降准后7月份的货币乘数是7.41,比上个月增0.27。

货币乘数增加了如果要保持M2不变或微增,那就要降低基础货币。

当下央行投放基础货币的主要方式是进行MLF操作,本质上是央行借钱给银行等金融机构,银行等金融用优质债券作为抵押。在其他条件不变的情况,假如央行进行100亿的MLF操作,央行的总资产会增加100万(债券),总负债也会增加100万(金融机构在央行存款会增加100万),表现为扩表。反之,当央行减少或缩量MLF操作的时候,总资产或总负债往往会减少,表现为缩表。

数据显示:7月末中期借贷便利(MLF)余额为51000亿元,6月末期末中期借贷便利余额为54000亿元。

可以看出7月份的MLF余额比6月份少,这是7月份央行资产负债表缩小的主要原因。

即央行通过降准投放流动动性,而通过MLF操作收回部分流动性(也有一部分是税期的资金分流),表现为市场上的货币较为稳定,而资产负债表缩小(因为MLF余额减少)。

所以正如央行2019年三季度货币执行情况报告里讲到的,美联储扩表是放松,缩表是收紧。但是现阶段央行扩表是“收紧”,缩表是“放松”。

不过,虽然7月末,广义货币(M2)同比增速只有8.3%,处于历史的低位,不过今年最后几个月应该会有所反弹。

8月23日,央行召开金融机构货币信贷形势分析座谈会,其中提到:

1、 以适度的货币增长支持经济高质量发展,助力中小企业和困难行业持续恢复,保持经济运行在合理区间。

2、全球疫情仍在持续演变,外部环境更趋严峻复杂,国内经济恢复仍然不稳固、不均衡, 保持信贷平稳增长仍需努力。

3、增强信贷总量增长的稳定性。

最新公布的经济数据显示,下半年国内稳增长压力仍较大。而从央行的座谈会来看其似乎也关注到了这点,所以提到“保持信贷平稳增长仍需努力”。

所以下半年M2可能会有反弹,但空间也不会太大,应该会在10%以内,因为货币政策仍然强调“稳健”。

对于股市来说则是一个利好,今年A股向4000点的目标前进是有可能,只不过不会出现单边上涨,应该会是在震荡中前进。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。

举报邮箱:3220065589@qq.com,如涉及版权问题,请联系。

网友评论