全球在疫情期间推出的量化宽松政策似乎有逐渐收紧的迹象。

一

3月19日,美联储决定,补充杠杆率(SLR)的减免措施按原计划于3月31日到期,这就意味着市场之前普遍预期的延期SLR落空了!

SLR是美联储本轮量化宽松政策的重要政策之一。它的计算公式是:

SLR=一级资本/风险资产

一级资本包括普通股和其他一级资本。SLR是一个固定的系数,由美联储规定。一级资本你可以粗略地理解为“本金”,风险资产你也可以粗略地理解为“贷款资产”。

也就是说,SLR不变的情况下,一级资本越高,可以放贷的资金越多,反之越低。一级资本不变的情况下,SLR越低,可放贷的资金越多。

2020年年初,全球疫情爆发,美国经济、股市受重挫,美联储随即推出大规模的量化宽松政策。

2020年4月1日,美联储允许存款机构在计算SLR时可以不包括美国国债和准备金,从而便于它们购买美债,并大幅降低美国大型银行的资本充足率指标考核压力。

也就是说美国银行业可以买入市场上的国债,给市场投放美元不用受SLR约束。同时,大型银行的资本充足率指标考核压力降低,银行可贷资金越多,相当于可印出的美元更多。

SLR不延期之所以受到那么大的关注。主要在于市场担忧美联储提早退出量化宽松政策,并且宣布加息,

SLR只是第一步,第二步可能是退出量化宽松(购债),第三步则是加息。

疫苗对经济的作用还是明显的。目前,美国平均每天约有250万人接种疫苗,高于1月初的约50万人。据Evercore ISI分析师估计,3月份美国三种授权疫苗的月产量将达到1.32亿剂,是2月份4800万剂的近三倍。

近期美债收益率飙升,使得美债大挫。美债收益率之所以突然上升,一是表明美国经济复苏预期在加强。二是通胀预期升温。而无论是经济复苏还是通胀,都主动或被动地促使美联储收紧货币政策。这将会对全球资产价格、汇率、其他国家的经济产生重大的影响。

二

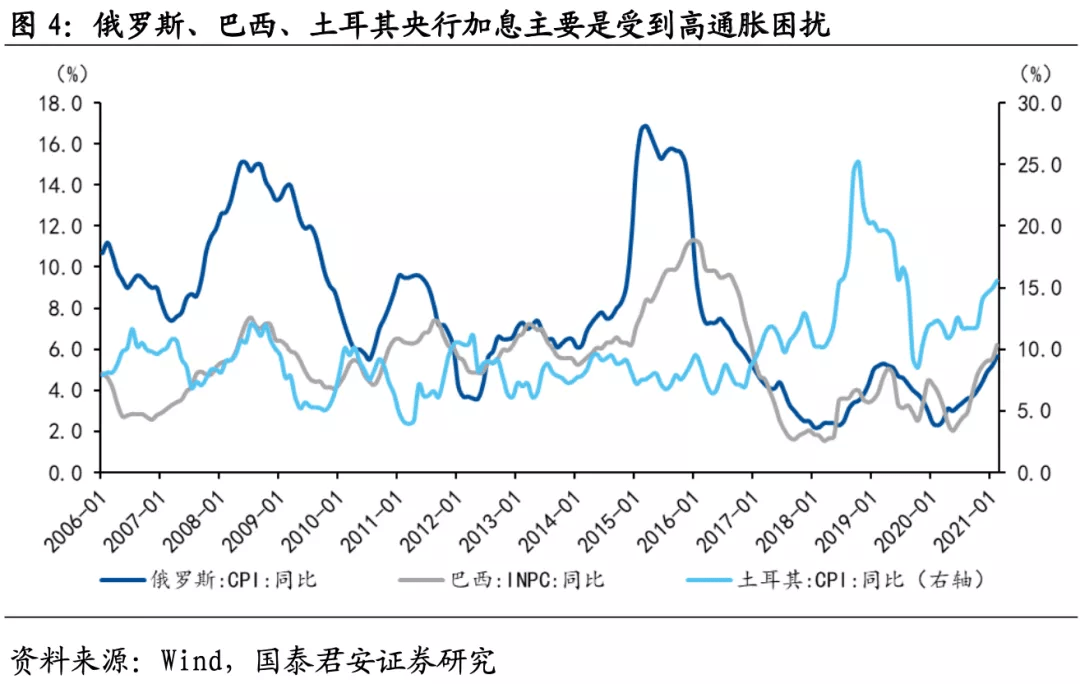

3月18~19日,巴西、土耳其、俄罗斯等三个国家央行宣布加息。巴西加息75个BP至2.75%,土耳其加息200个BP至19%,俄罗斯加息25个BP至4.5%。

三个国家的加息主要是为了抑制通胀。疫情之后全球主要经济体普遍降息,并给市场投放货币。对于其他经济体来说,全球的货币泛滥会引发本国的输入性通胀。

数据显示,俄罗斯目前通胀率达到了5.67%,土耳其达到了15.61%,巴西达到了5.2%。

这么高的通胀率,加息当然会来临。

历史经验表明,这三个国家的加息往往是全球加息的前兆。比如俄罗斯、巴西、土耳其在2013年4月-2014年1月内进行了加息,随后美国在2015年12月加息。而中国的市场利率则是在2017年开始回升。

中国会加息吗?

今年来看,加息的概率不大。我这里指的加息主要是上调LPR利率。

3月22日公布的最新数据显示:1年期LPR利率是3.85%,5年期LPR利率是4.65%,与上期保持不变,中国并没有加息。

此前银保监会主席郭树清曾表示,因为今年整个市场利率回升,估计贷款利率会有回升和调整,但总体利率还是较低。

但这里的贷款利率会有回升并不一定指的是LPR利率上调(正式的加息),而很可能就是银行自身发放贷款的利率。

不过,今年来看,广义货币M2增速降为个位数是大概率,意味着2021年的流动性可能没有2020年充裕。

对于资产价格来说今年表现肯定没有2020年好,对于投资者来说,应该是守为主,以静制动,如果有可能,还是尽量买些固收类、较低风险资产较好。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。

举报邮箱:3220065589@qq.com,如涉及版权问题,请联系。

网友评论