8月17日,上证指数向上展开攻击,有四方面因素的共同催化,一是央行今天超额续作,本月有2笔合计5500亿元的MLF到期,今天央行开展7000亿元MLF和500亿元的逆回购;二是券商租用第三方网络平台开展业务活动拟规范,从限制到引导,有利于券商延展客户来源;三是银保监会主席郭树清周末撰文指出,引导长期资金入市;四是中美谈判延迟。

证监会对券商业务的监管规范,体现了金融混业经营的趋势逐步明晰,金融股今天集体拉升,券商、银行、保险皆走强。券商板块在7月份以来,表现已经非常不错了,合并预期驱动的,但走到现在,银行板块是落后的。银行板块此前一直表现不好,估值一直受压制。银行今年的压力很大,因为国家领导明确了要推动金融系统全年向各类企业合理让利1.5万亿元,所以银行不受市场待见。此外,由于疫情的原因,市场担心银行的资产质量表现不好。

上周一晚,银监会披露了银行业半年度净利润负增长后,对业绩下滑的预期落地。上周五,银行首份中报江苏银行披露,为其他银行中报前瞻提供参考,上市银行中报或有共性:一是二季度的盈利增速环比下降,城商行表现相对稳定一些;二是银行账面资产质量表现平稳,不良率不会大幅提升;三是息差环比表现好于预期。预期落地,银行板块随即出现了低估值修复行情。

回顾银行股历史的行情,总结出来共性,一是宏观经济景气向上,或者预期企稳以及复苏,是银行股行情最重要的驱动因素;而是货币政策宽松,宽货币宽信用是银行股次重要的驱动因素。目前的银行股行情与2009年二季度很像,当时经历了金融危机,经济从衰退走向复苏,2009年前4个月,流动性宽松催生了中小盘股的牛市行情,5月份之后,经济企稳预期加强,市场开始关注估值和业绩的平衡,前期涨幅落后的银行股补涨。现在与当时的共同点在于经济复苏、货币政策宽松、银行板块涨幅落后。

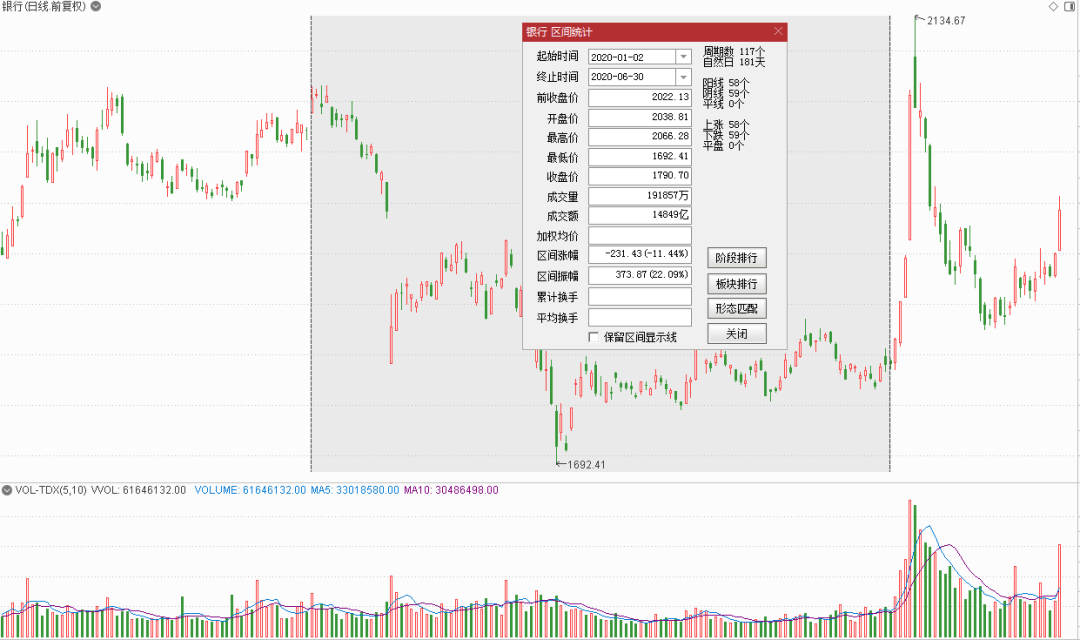

我们再来从技术面来看,银行板块从2020年1月2日至6月30日期间,下跌了11.44%,而同期的上证指数下跌2.15%,深圳成指上涨14.97%,创业板指上涨35.60%,银行板块落后的情况十分明显。银行股技术走势较差,估值处于低位,截止今日收盘,36家银行中,仍然有23家股价低于净资产,破净比例为63.89%。银行股估值低位,和走势上的落后,以及中报下滑预期落地,不确定性阶段性消除之后迎来了补涨的空间。

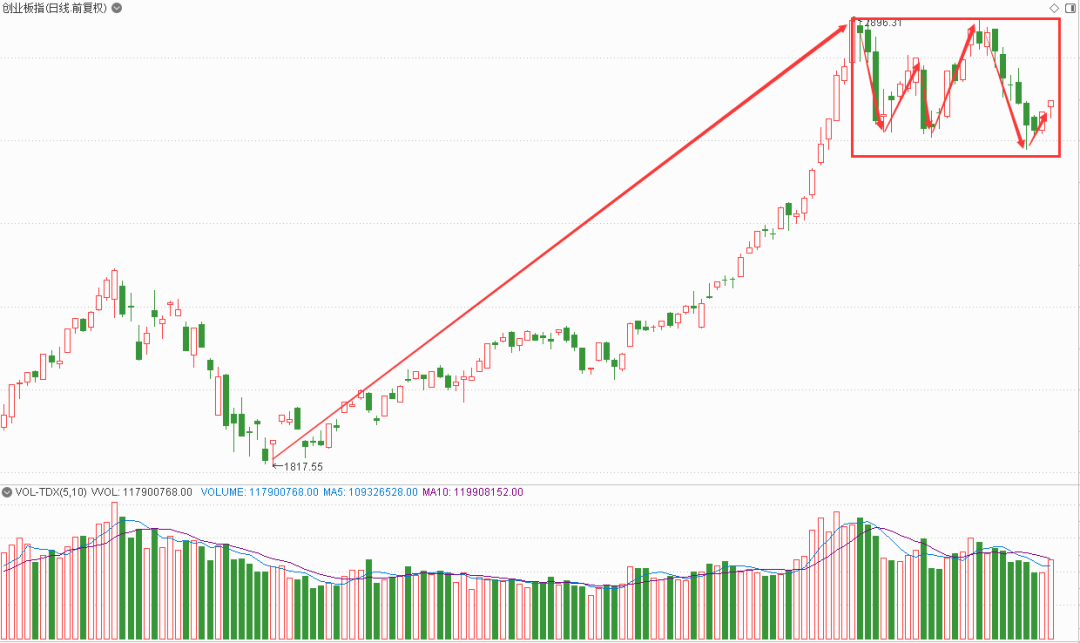

我们再来看上证指数和创业板指,上半年市场发生分化,消费医药科技走势十分凌厉,而金融地产和传统周期板块一度被称为“几大傻”,跟机构抱团的消费医药科技一对比,一念天堂一念地狱的感觉。进入了7月份以来,上证指数出现了补涨,金融地产传统周期板块相继地拉升,银行也不会落下。

但是,从逻辑出发,银行股内部表现会有分化,城商行表现会更佳,因为城商银行不良贷款率环比下降,拨备覆盖率环比上升,净利润较国有大行和股份制银行降幅最小,基本面更加占优。后市银行股仍有上涨的空间,就会带动上证指数继续打开上行空间,攻关时除了券商之外,还需留意银行股的表现。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。

举报邮箱:3220065589@qq.com,如涉及版权问题,请联系。

网友评论