5月10日,央行发布《2020年第一季度中国货币政策执行报告》,从货币信贷概况、货币政策操作、金融市场运行、宏观经济分析、货币政策趋势等角度分析一季度金融市场情况。

考虑到一季度疫情对我国经济带来前所未有的冲击,这份报告的发表对我们了解疫情对我国经济、金融的实际影响具有极为重要的观测意义。

一、今年一季度货币投放情况

报告显示:今年以来一共有3次降准,1.75 万亿元长期资金。与此同时,为支持抗疫以及企业复工复产,设立 3000 亿元专项再贷款,增加 5000 亿元再贷款再贴,后来再增加再贷款再贴现额度 1 万亿元支持经济恢复发展。 降准、再贷款等工具释放长期流动性约 2 万亿元。

点评:根据近期央行公布的数据,3月新增人民币贷款 28500亿人民币,预期 18000亿人民币,前值 9057亿人民币。贷款的猛增,一方面说明企业复工复产的势头在加快,经济正在慢慢恢复,企业对资金的需求量上升。另一方面,央行加大了货币投放力度。央行投放的钱转化成了多少贷款?根据报告,每 1 元的流动性投放可支持 3.5 元的贷款增长,是 1:3.5 的倍数放大效应。也就是说央行一季度投放的2 万亿元资金大约可以创造7万亿的贷款。

反过来,我们也可以说创造了7万亿的存款,很简单,我向银行申请了100亿的贷款,那么我的存款是不是也增加了100万?即单纯从降准、再贷款角度看,社会上的钱增加了7万亿。

二、住户贷款增速回落,但增速还是很高

报告显示:3 月末住户贷款是 13.7%,比上年末低 1.8 %。

点评:虽然3 月末住户贷款比上年末低 1.8 %,但还是比企业贷款高,何况,3月份住户贷款下降很可能只是一个短期性现象。根据央行之前做的一项调查,有负债的家庭中,户均家庭总负债为51.2万元。75.9%的居民家庭将负债用于购房,24.8%的居民家庭用于日常消费,12.8%的居民家庭用于买车或车位,9.6%的居民家庭用于装修或购买家电。也就是说绝大部分都与房子有关。

一季度住户贷款的下降主要受疫情的影响,疫情严重时期,售楼部关门了,居民也不敢去看房,成交量下降,甚至是零成交,会对房贷带来严重影响,疫情过后,成交慢慢恢复,相信住户贷款会有反弹。

长期看,住户贷款增速需要得到控制,最起码住户贷款增速小于企业贷款增速,这样才是真正的脱虚向实。

三、金融市场资金充裕,利率下降

报告显示:1、3 月末,金融机构超额准备金率为 2.1%,比上年同期高 0.8 个百分点。

2、4 月 10 日,下调各期限常备借贷便利利率 30 个基点。下调后,隔夜、7 天、1 个月常备借贷便利利率分别为 3.05%、3.2%、3.55%。

3、4 月 7 日起将金融机构在央行超额存款准备金利率从 0.72%下调0.35%。

4、一季度,银行间市场存款类机构 7 天期回购加权平均利率(DR007)均值为 2.11%。7 天期逆回购操作中标利率是 2.20%。

点评:1、目前银行体系的钱是充裕的,一是超额准备金率升高了,超额准备金是商业银行在央行的存款(类似于活期存款),可自由支取。超额准备金率升高说明金融机构的闲置资金是增加的。二是金融机构间相互借钱的利率在下降,DR007利率是金融机构间相互借钱的利率,逆回购利率是央行-商业银行之间的借钱利率,DR007利率低于同期限的逆回购利率说明金融机构的钱是充裕的。

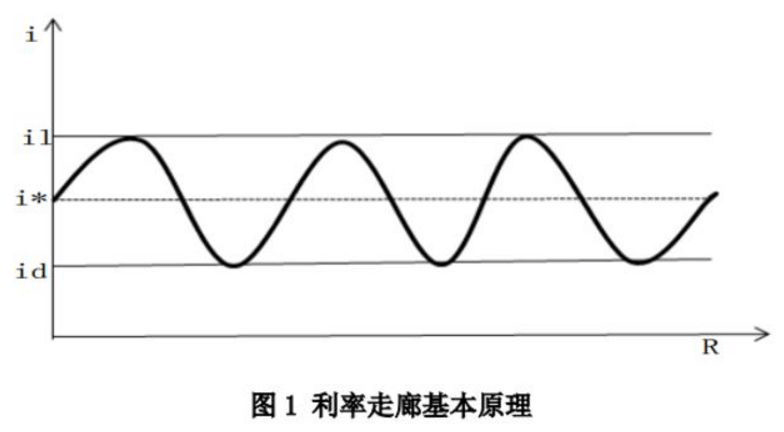

2、利率走廊中枢下行,所谓利率走廊就是央行通过货币工具设定市场利率的上限和下限,当利率走廊设定的时候,市场利率会在上下限之间波动。目前,市场普遍认为,我国利率走廊的上限是常备借贷便利利率,下限是超额准备金利率。现如今超额存款准备金利率和常备借贷便利利率双双下降,说明利率走廊中枢下行。

四、报告显示:2018 年至 2020 年 4 月,10 次降准释放长期流动性 8.4 万亿元,平均存款准备金率由 2018 年初的 14.9%降至 9.4%。

点评:近几年,我国法定存款准备金率比较高,所以有下调空间,欧美国家特点是法定存款准备金率低,但超额存款准备金率高。目前中国平均存款准备金率已经降至 9.4%,有下调空间,但经过2018年以后的10次下调空间将会变得越来越有限。

五、报告显示:3 月,贷款加权平均利率为 5.08%,比上年 12月下降 0.36%,同比下降 0.61 %。其中,一般贷款加权平均利率为 5.48%,比上年 12 月下降 0.26 %,同比下降 0.56%;个人住房贷款加权平均利率为 5.60%,比上年 12 月下降 0.02 %,同比下降 0.08%。

点评:经过2019年8月以来的不对称降息(楼市利率和实体经济利率同时下降,但楼市利率下降幅度小于实体经济利率)。目前一般贷款利率已经小于房贷利率这是好事,这意味着鼓励买房阶段向支持实体经济过渡。

六、根据报告,货币投放方面,中国一季度降准、再贷款等工具释放长期流动性约 2 万亿元。

欧央行先加码量化宽松1200 亿欧元,后再次宣布年底前再增加 7500 亿欧元资产购买。 日本央行加码量化宽松近 8 万亿日元。 美联储一季度投放约 1.6 万亿美元流动性 利率方面:为应对疫情,3 月,美联储 2 次降息共50 个基点、英格兰银行 2 次降息共 65 个基点,均已进入“零利率”,欧央行和日本央行早已进入负值区间。中国一年期LPR利率则是下调30个基点,目前利率是一年期LPR利率是3.85%。

点评:为应对疫情,各国货币宽松的幅度和力度远比中国要大,如果现有货币政策失效,美国还可能实行负利率,或者再大的资产购买。相对而言,中国由于没有实行零利率,货币政策的空间远比美欧日要大。

七、存款利率可能会下降

报告显示:随着贷款市场利率整体下行,银行发放贷款收益降低,为了保持和资产收益相匹配,银行会适当降低其负债端成本,高息揽储的动力也会随之下降,从而引导存款利率下行。从实际情况看,银行存款利率已出现一定变化,部分银行主动下调了存款利率,市场化定价的货币市场基金等类存款产品利率也有所下行,存款利率与市场利率正在实现。

点评:中国现在的基准利率有两个,一是贷款层面:LPR利率,另一个是存款层面:存款基准利率。目前LPR利率已经下调多次,但存款基准利率2015年来没变过。这意味着银行净息差缩小,利润被压缩。数据显示:一季度建设银行净利差、净息差分别为2.04%、2.19%,较2019年下降0.08、0.07个百分点,较2019年一季度下降幅度更大,分别为0.11和0.10个百分点。

净息差下降,银行能做的最可能是两件事,一是贷款利率下行的空间可能被抑制。二是存款基准利率上下限的限制已经放开,银行可能主动下调存款利率,以缓解资金成本压力。

此外,更有可能的是,央行将会下调存款基准利率,至于时间点,可能在CPI回落到3%时。存款利率下调了,市场上绝大多数的固定收益类产品收益率也会跟着下降。

八、热钱可能会进入中国

报告认为:主要经济体央行大幅放松货币政策加之我国疫情防控和复工复产领先,人民币资产较高的收益和相对的安全性可能吸引跨境资金流入。

点评:国内复工复产如火如荼以及利率优势的背景下,理论上热钱会进入中国购买资产。但是大家都知道,以往由于中国金融市场没有完全开放,国际资本在国内的资产配置很低。数据显示:2018 年末外资持有股债总规模 2.86 万亿元,其中债券占比 59.78%,股票占比 40.22%。外资占整体股市比重 3.27%,占整体债市占比 1.99%,比例很低。

九、货币投放将会延续

报告指出:保持 M2 和社会融资规模增速与名义 GDP 增速基本匹配并略高, 以适度的货币增长支持经济高质量发展。

点评:“以适度的货币增长支持经济高质量发展”,以前极少听到,意味着广义货币供给量增速将会比以往大一些。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。

举报邮箱:3220065589@qq.com,如涉及版权问题,请联系。

网友评论